不動産の取引には必ず関わってくる税金のお話。

今回は不動産を売却した時に使える、『3000万円特別控除の特例』について。

その3000万円特別控除について

- 内容

- 適用条件

- 除外条件

- 手続き

とに分け、分かりやすく解説します。

3000万円特別控除とは?

簡単にいうと、不動産を売却しても3000万円まで税金がかからない特例のことです。

ちなみに、不動産売却に関する税金として

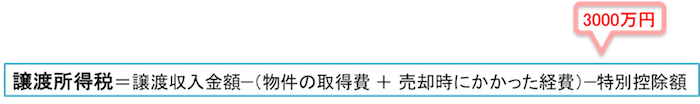

- 譲渡所得税・・・譲渡収入金額 - (物件の取得費 + 売却時にかかった経費 )

- 復興特別所得税・・・東日本大震災の復興のために使われる税金

- 売却の手続きにかかる税金・・・・(収入印紙税・登録免許税)

などがありますが、不動産が売れた時に得る売却益にかかる譲渡所得税は、不動産売却にかかる税金として最も大きな割合を占めるものになります。

その譲渡所得税に3000万円特別控除が適用されると、譲渡所得税を抑えることができます。

つまり、その譲渡所得税が3000万円以内であれば、譲渡所得税はゼロ。売却しても税金はかからないということです。

3000万円以上であれば、3000万円が差し引かれた残りの金額が譲渡所得税になるというわけです。

ただし、適用には条件があります。

3000万円特別控除の適用条件とは?

適用には6つの条件があります。

①自分の所有物か否か、期間について

- 居住している自宅であること

- 居住していた家を転居して3年以内であること

- 土地の売却契約締結が解体から1年以内で、その土地を賃貸していないこと

- 単身赴任で本人(売却者)が住んでいなくても、配偶者や家族が住んでいること

のいずれかを満たす不動産であること。

②売却する契約の相手方について

売却相手との関係が近親者(夫婦・親族・同族会社など)でないこと

③併用できない特例についてⅠ

以下のいずれかの適用を受けていないこと。

- 前年または前々年に、特別控除(3000万円の)を既に受けている

- 繰越控除の特例(マイホームの譲渡損失が出た場合の損益通算及び損失)の適用を受けている

④併用できない特例についてⅡ

自宅の買換えや交換の特例を受けていない(売却年・その前年、前々年)。

⑤併用できない特例についてⅢ

他の特例の適用を受けていない(収用等の場合の特別控除など)

⑥その他の期間について

災害によって住宅を売却することになっても、住まなくなった日から3年後の年の12月31日までに売却すること

また、こういったものには適用されないという除外条件もあります。

3000万円特別控除の除外条件とは?

以下のような住宅には適用されません。

- 3000万円の特別控除を受けるために、適用条件となる居住を行なった

- 一時的な目的で住んでいただけの住宅(新築中の仮住まいなど)

- 娯楽・保養施設(別荘など)

3000万円特別控除の手続き方法

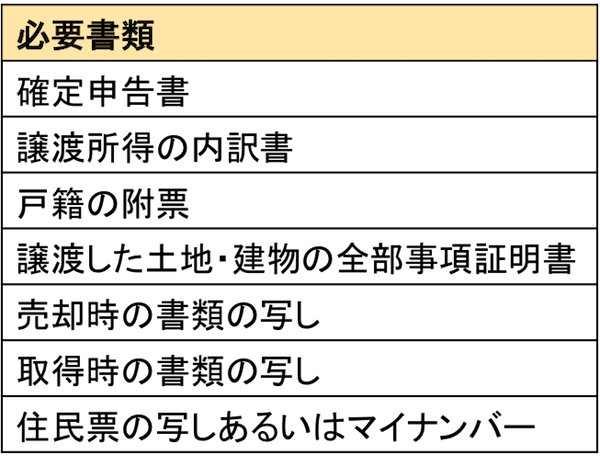

所轄税務署に、

などの書類を用意し、確定申告をする必要があります。

戸籍謄本の写し・削除された戸籍の附票の写し・その他住宅の居住を明らかにするものは、売却者の住民票に記載されていた住所(売買契約日の前日まで)と住宅住所が異なる場合必要になります。

不動産の取引には様々な税金が登場します。売却した時にも、大きな税金が発生しますが、今回ご紹介した特例を使うことで大きな効果を得ることが可能となります。

他にも売却時に適用となる税金について、詳しく知りたいお客様・もっと説明が必要なお客様は、HomeValueまで是非一度お問い合わせください。

お問い合わせは こちら